前言:本文作者没有财务和法务的相关专业及工作背景,本文所有内容根据互联网公开信息进行整理总结而成,如有错谬之处请以权威专业的说法为准。此外,本文实际编写时间为 2024 年 6 月底(发布于 2025 年 4 月初),如有过时的内容请以最新的说法为准。

1、个税年度汇算的背景

根据规定,月收入只要超过 5000 元(2018年起实施的个人所得税起征点),就需要交个人所得税。

实际上,个人综合所得,是按年纳税的,公司每月扣缴的个人所得税,只是预扣预缴。

因此,纳税人还需要在每年的3月1日至6月30日期间,对去年全年的个税进行年度汇算清缴。

提示:在 3 月份进行年度汇算清缴一般需要预约,不想预约的可以在 4 月份后再进行年度汇算清缴。

2、个税年度汇算的目标

经过个税年度汇算后,如果预缴税额大于应缴税额,可以申请退税;如果预缴税额小于应缴税额,需要进行补税。

3、豁免补税的两种情形

经过个税年度汇算后,如果预缴税额小于应缴税额,但是满足以下两种情形之一的,都可以不用补税:

-

情形一:(去年)全年综合所得收入,不超过12万元,且公司每月已(预)扣缴了个人所得税。

-

情形二:需补税金额不超过400元。

提示:个税年度汇算的目标就是为了(让高收入群体)补税和(向符合条件群体)退税。

因此,如果你是一个普通的工薪阶层,年收入不超过12万元(不用补税),且认为公司每月扣缴的个人所得税不多(不用退税),是可以无需办理个税年度汇算的。

4、汇算清缴公式及案例

进行个税年度汇算清缴时,需要将个人全年所有的综合所得收入额和扣除项汇总,根据7级累进税率重新计算税额,因此就可能产生补税和退税的情形:

汇算清缴应退或应补税额 = [(全年综合所得收入额 - 60,000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除)× 适用税率 - 速算扣除数 ] - 已预缴税额注:正数为补税,负数为退税。

由上图可知,如果张三全年的综合收入为 10 万元、税前扣除项只有 6 万元的基本扣除( 十二个月的五千起征点)和 (假设)一 万元的专项扣除(三险一金)。经过汇算后,张三去年的应纳税所得额为:10 - 6 - 1 = 3 万元。

| 级数 | 全年应纳税所得额 | 税率 | 速算扣除数 |

|---|---|---|---|

| 1 | 不超过36000元的部分 | 3% | 0 |

| 2 | 超过36000元至144000元的部分 | 10% | 2520 |

| 3 | 超过144000元至300000元的部分 | 20% | 16920 |

| 4 | 超过300000元至420000的部分 | 25% | 31920 |

| 5 | 超过420000元至660000元的部分 | 30% | 52920 |

| 6 | 超过660000元至960000的部分 | 35% | 85920 |

| 7 | 超过960000的部分 | 45% | 181920 |

上表为个人所得税税率表(综合所得适用)

由上表可知,张三去年的全年应纳税所得额( 3 万元),不超过36000元的部分,因此适用 3% 的税率,速算扣除数为 0 。

经过汇算后,张三去年的应纳税额为:( 30,000 x 3% ) - 0 = 900 元。

如果张三去年已预缴税额大于 900 元 (应纳税额),则可以申请退税。

注意:因为张三去年全年综合所得收入不超过12万元,所以即使已预缴税额小于 900 元 (应纳税额),也不用补税。

5、专项附加扣除的说明及案例

公司每月扣缴的个人所得税,通常只考虑到"税前扣除项"中的"基本扣除"和"专项扣除"。

实际上,一般人的税前扣除项,除了基本扣除和专项扣除之外,基本都会满足"七项专项附加扣除"中的一项或多项。

因此,对不少人来说,考虑到"专项附加扣除"之后,应纳税所得额会变小,所以已预缴税额会大于应纳税额,可以申请退税。

对于刚从学校毕业出来工作的年轻人来说,一般都会满足下表中"住房租金专项附加扣除"的条件。

| 专项附加扣除类型 | 扣除范围 | 扣除标准 | 扣除方式 | 扣除主体 |

|---|---|---|---|---|

| 子女教育 | 学前教育阶段: 满3周岁当月至小学入学前一月。(不包括0-3岁阶段)。 学历教育阶段: 义务教育(小学、初中教育)、高中阶段教育(普通高中、中等职业、技工教育)、高等教育(大学专科、大学本科、硕士研究生、博士研究生教育)。 | 2000元/月/每名子女 | 定额扣除 | 父母(法定监护人)各扣除50%(每人每月各扣除1000元); 或由一方100%全额扣除(每月扣除2000元)。 |

| 继续教育 | 学历(学位)继续教育: 在中国境内接受学历(学位)继续教育入学的当月至学历(学位)继续教育结束的当月。 技能人员职业资格继续教育、专业技术人员职业资格继续教育: 取得相关证书的当年。 | 学历(学位)继续教育: 400元/月,最长不超过48个月。 技能人员职业资格继续教育、专业技术人员职业资格继续教育: 3600元。 | 定额扣除 | 学历(学位)继续教育: 本人扣除;或个人接受本科(含)以下学历(学位)继续教育,可以选择由其父母扣除。 技能人员职业资格继续教育、专业技术人员职业资格继续教育: 本人扣除。 |

| 赡养老人 | 赡养一位及以上年满60周岁(含)的父母(父母指生父母、继父母、养父母,不包括岳父母或公婆),以及子女均已去世的年满60周岁的祖父母、外祖父母。 | 独生子女: 3000元/月 **非独生子女:**每人不超过1500元/月 | 定额扣除 | 本人扣除; 每月3000元扣除额度可以有三种分摊方式,任选其一: 1. 平均分摊:赡养人平均分摊 2. 约定分摊:赡养人自行约定分摊比例 3. 指定分摊:由被赡养人指定分摊比例 |

| 大病医疗 | 基本医保相关医药费除去医保报销后发生的支出,个人负担(医保目录范围内的自付部分)累计超过15000元的部分。 | 每年在80000元限额内据实扣除 | 限额内据实扣除 | 本人的医药费用支出可以选择由本人或者其配偶扣除; 未成年子女的医药费用支出可以选择由其父母一方扣除。 |

| 住房租金 | 纳税人在主要工作城市没有自有住房而发生的住房租金支出。 | 直辖市、省会(首府)城市、计划单列市及国务院确定的其他城市: 1500元/月 市辖区户籍人口超过100万的城市: 1100元/月 市辖区户籍人口不超过100万的城市: 800元/月 | 定额扣除 | 签订租赁合同的承租人 夫妻双方主要工作城市相同,只能由一方(即承租人)扣除;夫妻双方主要工作城市不同,且各自在其主要工作城市都没有住房的,分别扣除。 |

| 婴幼儿照护 | 照护3岁以下婴幼儿的相关支出。 | 2000元/月/每孩 | 定额扣除 | 父母(法定监护人),两种扣除方式任选其一: 1. 各扣除50%(每人每月各扣除1000元) 2. 由一方100%全额扣除(每月扣除2000元) |

| 首套住房贷款 | 本人或其配偶单独或共同使用商业银行或住房公积金个人住房贷款 为本人或其配偶购买中国境内住房,发生的首套住房贷款利息支出。 | 1000元/月 | 定额扣除 | 夫妻双方婚前分别购买住房发生的首套住房贷款利息,两种扣除方式任选其一: 1. 婚后可选择其中一套房,由购买方按扣除标准的100%扣除(每月扣除1000元) 2. 对各自购买住房分别按扣除标准的50%扣除(每人每月各扣除500元) |

基于本文第 4 节的案例,假设张三在省会城市工作且没有自有住房,需要租房居住,满足"住房租金专项附加扣除"的条件。

考虑到"住房租金专项附加扣除"后,张三的应纳税所得额应该为:10 - 6 - 1 - ( 0.15 x 12 ) = 1.2 万元。

考虑到"住房租金专项附加扣除"后,张三的应纳税额应该为:( 12,000 x 3% ) - 0 = 360 元。

考虑到"住房租金专项附加扣除"后,张三的应纳税额少了:900 - 360 = 540元。

因此,考虑到"住房租金专项附加扣除"后,张三至少可以申请退税 540元。

注意:每年的12月1日-12月31日为"专项附加扣除"的申报时间;如果错过了申报,在次年的个税年度汇算时也可以补充申报。

6、个税APP操作

6.1、下载个人所得税APP

如上图所示,到手机的应用商店,下载"个人所得税"。

6.2、查询收入纳税明细

如上图所示,在"个人所得税"APP中,查询"去年的"收入纳税明细。

如上图所示,在收入纳税明细页面中,可以看到每个月和全年的收入,以及预缴的税额。

6.3、专项附加扣除申报

如上图所示,在首页中找到专项附加扣除的申报入口,选择申报的专项附加扣除类型(本例为住房租金)和年度(本例为2023年),即可进入详细的填报页面。

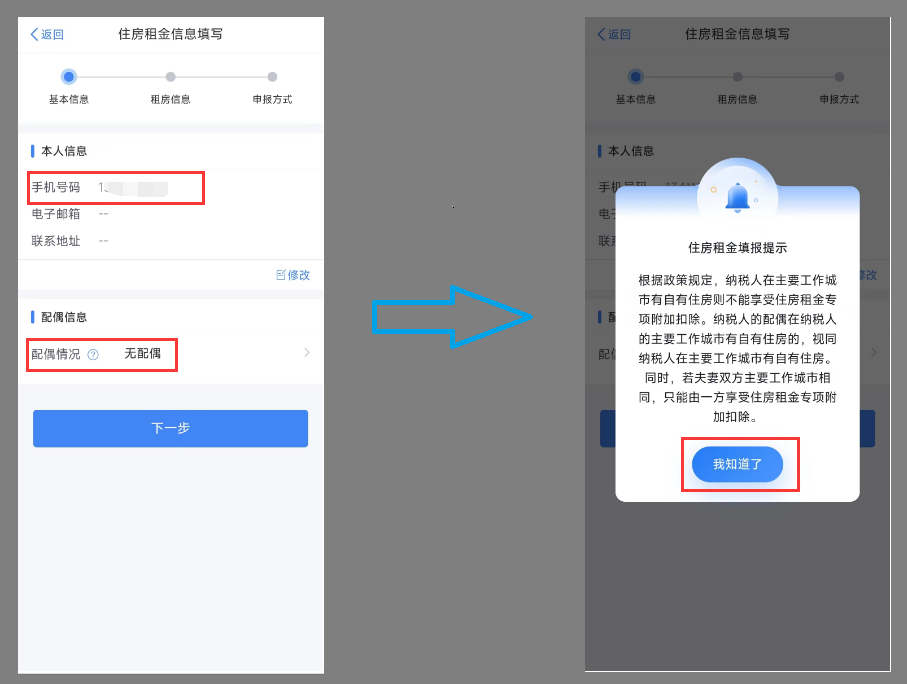

如上图所示,在基本信息中,确认本人信息(主要是手机号码),并填报配偶信息(选择无配偶就不用填报)。

如上图所示,在租房信息中,必填的内容是:租房地址和时间、房东类型(自然人还是公司)、以及主要工作城市(因为不同城市的扣除额度不一样)。

注意:如果主要工作城市和任职单位所在城市不一样,必须上传租房合同、房租转账记录、当地无房证明和公司外派证明等证明材料。

如上图所示,在申报方式中,选择年度自行申报(因为租房经常换,公司单位不一定能每个月及时了解每个员工的最新情况)。

注意:如果一个年度内有换过出租房,需要重复做本节所示的步骤,根据实际情况再次填写:租房地址和时间、房东类型(自然人还是公司)、以及主要工作城市。

6.4、综合所得年度汇算

如上图所示,在首页中找到综合所得年度汇算的入口。

如上图所示,在基本信息中,确认个人基础信息(姓名和身份证号码)、以及任职(公司)单位。

如上图所示,在收入和税前扣除中,主要确认的内容是:(去年全年)工资薪金、减除费用(每年 6 万元的基本扣除)、专项扣除(去年全年的三险一金)、专项附加扣除(本例为一年的住房租金扣除)、以及应纳税所得额。

如上图所示,在税款计算中,主要确认:应纳税额、已缴税额、以及应(补)退税额。

提示:普通人申报了专项附加扣除之后,一般已缴税额会大于应纳税额,因此可以申请退税。

如上图所示,添加并选择退税的银行卡,即可完成退税(申请)以及个税年度汇算。

本文参考

【1】【半圆财税 】【2024个人所得税年度汇算清缴指南!】【知乎】【2024-03-01】

【2】【安心财税】【只有工资,每个月正常缴税,为啥年度汇算还要补税?】【知乎】【2023-06-01】

【3】【一组图了解:2023个税年度汇算怎么办】【国家税务总局北京市税务局 】【2024-02-06】

【4】【中国会计报】【个税扣除范围扩大!最新税率表来了!】【微信公众号】【2024-04-01】