下跌不在于"出库",甚至不在于"风险"。问题更多在于交易层面,何时能积聚更多的左侧资金并成功过渡至右侧。

低价券怎么了?

如果说6月初主要是小微盘品种的退市风险,后来是一些评级下调的品种,到本周,已经轮到了风险很低的品种。如果说对此前的三房、山鹰等,在投资者中颇具争议性,但本周已经轮到了隆基------这是一个可以作为质押券的AAA品种。

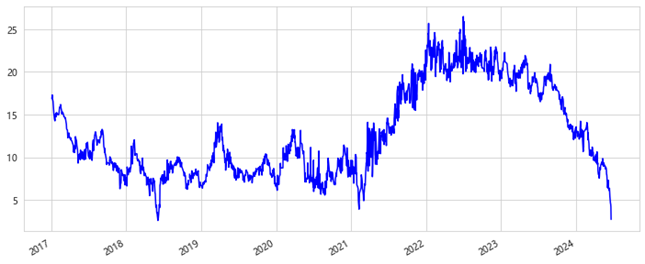

图表1:债底溢价率:平价80元以内

资料来源:Wind,中金公司研究部

**投资者当然仍有讨论个券的风险和资质,但我们认为,矛盾显然不在此。**投资者容易看到,一些本没有问题的品种,当日内临时出现调整时,也不会出现多少坚定的买盘------下跌即流动性不足,上季度提到的"S弯"成为了普遍现实情况。何以至此?我们认为:

1、下跌不在于"出库",甚至不在于"风险"。不难发现,近期的卖出行为不符合公募基金出库的行为特征。同时,多个品种都出现了转债跌幅大于正股的情况,显然不是"正股基本面有变化"的情景;

2、流动性不足,尤其左侧流动性不足的问题在于,当下投资者承担风险的动机与激励不足,相比之下回避风险责任的必要性更高,一定程度上加剧了"左侧"的深度。可喜的是,在当周的调整中,与此前不同的是,天23、隆22这些"机构券"调整时,形成了较大量的交易。

图表2:隆22转债走势与交易

资料来源:Wind,中金公司研究部

以前的类似情况是如何走出的?

历史上最接近的情况可能是3年以前,在2021年初的情景。投资者可能印象更深的是当时永煤事件后,转债中鸿达等个券风险暴露。但当时更大的背景是,以茅指数为代表的白马股持续大幅领先小盘股(当时投资者更关注的是国证2000),二者展示出完全不同的趋势。前者吸引了大量资金和交易关注,投资者关于"退市"的关注,也是从那时开始的。后来市场走出那段低迷的方式,也并非业务和信用层面有何改善,而是小盘快速回暖(伴随茅指数、大盘风格见顶),市场风险偏好随之有所起色。实际上,本轮有很多相似之处,相比于资质改善,更关键的是交易信号的产生。个券同理,经营上的改善,显然不及扭转盘面流动性来的关键,这方面近期的广汇是一个有启发性的案例。

图表3:2020年末至2021年:转债低价指数、国证2000与茅指数

资料来源:Wind,中金公司研究部

因此,我们认为,近期多数突发调整的个券,或并不存在较大的退市、兑付风险,有的甚至可以认为风险很低,我们此前的退市风险模型仍可适用于当下的个券。

当前矛盾也不在此,而是左侧资金的稀缺。即问题更多在于交易层面,何时能积聚更多的左侧资金并成功过渡至右侧------经验上,这样形成的右侧,也会发展得比较快。

**就右侧的判别而言,我们提供一个观察点:创成长指数。**技术上观察,这个指数近期走势较为顺利,似有成为阻力小的一个方向,至少在那些情绪较好的交易日,其能走出较大的波幅。投资者容易误解其编制方式,该指数在创业板中,做了必要的剔除后,依据成长因子(最新季度的收入、利润与EBITDA的同比增长)和动量因子(1年维度为主)筛选。我们认为这恰好符合了当下市场的偏好:1、一季度收入与利润增速既识别了成长性,也排除了股东层面消极对待上市平台的公司;2、动量因子避免了更大的筹码阻力。如果该指数能够形成趋势,甚至能带动如中证2000等小盘指数,有望缓解市场焦虑,形成更多跟进资金。

图表4:创成长指数

资料来源:Wind,中金公司研究部

相比之下,近期高价品种反而成为了"规避风险"的部分。转债自然亦可进行类似筛选------实际情况看,也确实能够更方便地找到趋势更好的品种,以下我们暂不对板块、规模筛选,仅展示因子情况(成长因子未做行业中性)。

图表5:转债对应因子情况

资料来源:Wind,中金公司研究部

国债&可转债今日行情

周一,国债集体收涨,30年期主力合约涨0.39%,10年期主力合约涨0.15%,5年期主力合约涨0.09%。

中证转债指数收盘跌1.42%,万得可转债等权指数跌2.16%。

其中,广汇转债及岭南转债均跌20%,广汇转债连续6个工作日累计跌超46%,岭南转债连续3个工作日累计跌近30%。三房转债、中环转2、道氏转02跌幅居前,分别跌10.65%、10.51%、9.81%。

可转债介绍

可转债,全称为可转换公司债券,是一种特殊的金融产品,它结合了债券和股票的特性。

以下是关于可转债的详细介绍:

定义。可转债是一种债券,由上市公司发行,允许持有人在特定条件下将其转换为发行公司的普通股股票。这种特性使得可转债具有股票和债券的双重性质。

特点:

债权性。可转债本质上是一张债券,持有人有权在到期时收取本金和利息。

股权性。持有人可以选择将债券转换为股票,从而参与公司的利润分配和资本增值。

可转换性。持有人在满足一定条件的情况下,可以将债券转换为股票,这通常涉及到转换期限、转换价格等要素。

其他要素。可转债还包括基准股票、债券利率、债券期限、转换期限、转换价格、赎回和回售条款等基本要素。

风险与收益。可转债通常被视为一种风险较低的投资工具,因为即使不转换为股票,也可以像普通债券一样获得固定利息和本金回报。同时,如果公司股票价格上涨,持有人可以选择转换为股票以获取资本增值。

应用场景。可转债适用于多种投资策略,包括但不限于:

投资者看好某公司股票的增值潜力,希望通过较低的风险参与股票上涨的收益。

投资者希望在保持债券固定收益的同时,增加对股票市场波动的暴露。

公司在需要筹集资金时,通过发行可转债吸引投资者,降低筹资成本。

综上所述,可转债为投资者提供了一种灵活的投资工具,既可以在一定程度上锁定收益,又有可能通过转换获得资本增值的机会。