一、研究背景与发展历程

-

- 量化投资理论演进

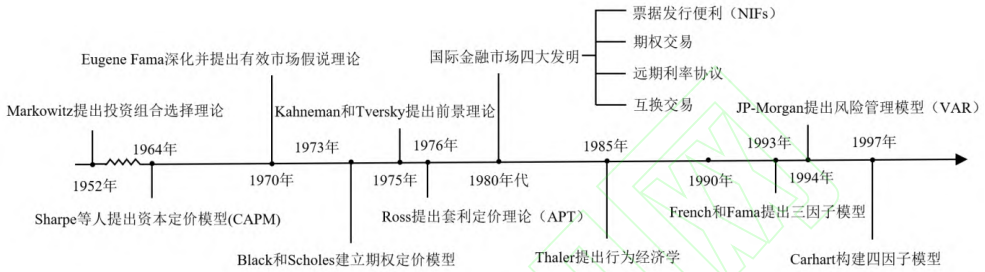

- •奠基阶段(1950s-1960s) :Markowitz均值方差理论(1952)、CAPM模型(1964)奠定现代量化投资基础

- •衍生品定价(1970s-1980s) :Black-Scholes期权定价模型(1973)、套利定价理论(APT,1976)

- •风险管理(1990s) :VaR模型、行为金融学兴起

- •AI融合(21世纪) :深度学习、强化学习与大语言模型(LLM)推动量化投资智能化发展

-

- 技术驱动因素

- •大数据时代多源异构数据(股价、新闻、政策文本)的爆发式增长

- •机器学习在非线性模式识别与时序预测中的突破性应用

二、核心预测模型与技术对比

1. 传统机器学习模型

| 模型类型 | 典型算法 | 优势 | 局限性 | 代表研究 |

|---|---|---|---|---|

| 支持向量机 | SVM/SVR | 小样本非线性分类 | 核函数选择敏感 | Parray等(2020)准确率89.93% |

| 集成学习 | RF/XGBoost | 抗过拟合、特征重要性分析 | 解释性弱 | Han等(2023)胜率65.3% |

| 特征工程优化 | 小波去噪+TSVR | 噪声分离、计算效率高 | 可能丢失有效信息 | Zhang等(2023)命中率提升5.87% |

2. 深度学习模型

| 模型架构 | 创新点 | 应用场景 | 性能表现 | 文献案例 |

|---|---|---|---|---|

| CNN-LSTM | 时空特征联合提取 | 多模态数据融合预测 | MAE 27.564(上证指数) | Lu等(2020) |

| BiLSTM+注意力机制 | 双向时序依赖建模 | 股价与情感因子协同分析 | MAE降低20% | 袁婧等(2024) |

| GAN-TrellisNet | 生成对抗网络改进 | 局部特征捕捉与训练加速 | MAE 0.0438 | 葛业波等(2023) |

3. 强化学习与大语言模型

- 强化学习 :

- 框架特点 :基于POMDP建模,动态调整投资组合(如TD3算法)

- 优势 :自适应市场变化,夏普比率达2.68(Kabbani等,2023)

- 挑战 :奖励函数设计复杂,需平衡收益与风险控制

- 大语言模型(LLM) :

- 创新应用 :

- 金融文本语义推理(Elahi等,2024)

- 检索增强生成框架FinSeer(Xiao等,2025)

- 局限 :实时性不足,存在"幻觉生成"风险

- 创新应用 :

三、关键技术突破

- 1.数据融合方法

- 多模态对齐 :通过VMD分解解决政策文本与行情数据时间粒度差异

- 弱信号挖掘 :停牌股/新股数据保留(Liu等,2024提出LSTMA+TCNA架构)

- 2.算法优化方向

- •参数搜索 :改进麻雀算法优化BP神经网络(Liu等,2023)

- •约束设计 :LASSO+PCA因子降维(胡聿文,2021)

- 3.可解释性增强

- LIME框架 :可视化MLP模型决策过程(Wu等,2022)

- 直觉模糊推理 :IIFI模型提供特征贡献度量化(Wang等,2022)

以下是基于论文《基于模型和算法的量化投资方法股票预测研究综述》的内容总结与模型分析:

一、研究背景与发展历程

-

- 量化投资理论演进

-

• 奠基阶段(1950s-1960s):Markowitz均值方差理论(1952)、CAPM模型(1964)奠定现代量化投资基础

-

• 衍生品定价(1970s-1980s):Black-Scholes期权定价模型(1973)、套利定价理论(APT,1976)

-

• 风险管理(1990s):VaR模型、行为金融学兴起

-

• AI融合(21世纪):深度学习、强化学习与大语言模型(LLM)推动量化投资智能化发展

-

- 技术驱动因素

-

• 大数据时代多源异构数据(股价、新闻、政策文本)的爆发式增长

-

• 机器学习在非线性模式识别与时序预测中的突破性应用

二、核心预测模型与技术对比

1. 传统机器学习模型

| 模型类型 | 典型算法 | 优势 | 局限性 | 代表研究 |

|---|---|---|---|---|

| 支持向量机 | SVM/SVR | 小样本非线性分类 | 核函数选择敏感 | Parray等(2020)准确率89.93% |

| 集成学习 | RF/XGBoost | 抗过拟合、特征重要性分析 | 解释性弱 | Han等(2023)胜率65.3% |

| 特征工程优化 | 小波去噪+TSVR | 噪声分离、计算效率高 | 可能丢失有效信息 | Zhang等(2023)命中率提升5.87% |

2. 深度学习模型

| 模型架构 | 创新点 | 应用场景 | 性能表现 | 文献案例 |

|---|---|---|---|---|

| CNN-LSTM | 时空特征联合提取 | 多模态数据融合预测 | MAE 27.564(上证指数) | Lu等(2020) |

| BiLSTM+注意力机制 | 双向时序依赖建模 | 股价与情感因子协同分析 | MAE降低20% | 袁婧等(2024) |

| GAN-TrellisNet | 生成对抗网络改进 | 局部特征捕捉与训练加速 | MAE 0.0438 | 葛业波等(2023) |

3. 强化学习与大语言模型

-

• 强化学习:

-

• 框架特点:基于POMDP建模,动态调整投资组合(如TD3算法)

-

• 优势:自适应市场变化,夏普比率达2.68(Kabbani等,2023)

-

• 挑战:奖励函数设计复杂,需平衡收益与风险控制

-

-

• 大语言模型(LLM):

-

• 创新应用:

-

• 金融文本语义推理(Elahi等,2024)

-

• 检索增强生成框架FinSeer(Xiao等,2025)

-

-

• 局限:实时性不足,存在"幻觉生成"风险

-

三、关键技术突破

-

- 数据融合方法

-

• 多模态对齐:通过VMD分解解决政策文本与行情数据时间粒度差异

-

• 弱信号挖掘:停牌股/新股数据保留(Liu等,2024提出LSTMA+TCNA架构)

-

- 算法优化方向

-

• 参数搜索:改进麻雀算法优化BP神经网络(Liu等,2023)

-

• 约束设计:LASSO+PCA因子降维(胡聿文,2021)

-

- 可解释性增强

-

• LIME框架:可视化MLP模型决策过程(Wu等,2022)

-

• 直觉模糊推理:IIFI模型提供特征贡献度量化(Wang等,2022)

四、挑战与未来方向

-

- 现存问题

-

• 数据噪声与市场反身性导致模型泛化能力不足

-

• 黑箱模型难以满足金融监管透明度要求

-

- 前沿趋势

- •因果推理 :结合领域知识构建可解释预测框架

- •联邦学习 :跨机构数据协作下的隐私保护建模

- •实时决策系统 :高频交易场景的轻量化部署

五、典型模型性能对比

(以下表格摘自原文Table 1 & Table 2)

机器学习模型对比

| 模型 | 平均准确率 | 优势领域 |

|---|---|---|

| XGBoost | 65.3% | 技术指标分析 |

| AdaBoost+MVaR | MAE 0.0826 | 风险调整后收益优化 |

深度学习模型对比

| 模型 | RMSE | 创新点 |

|---|---|---|

| CNN-BiLSTM | 0.4606 | 多头注意力机制 |

| TELM(迁移学习) | 0.0530 | 多尺度数据分解 |