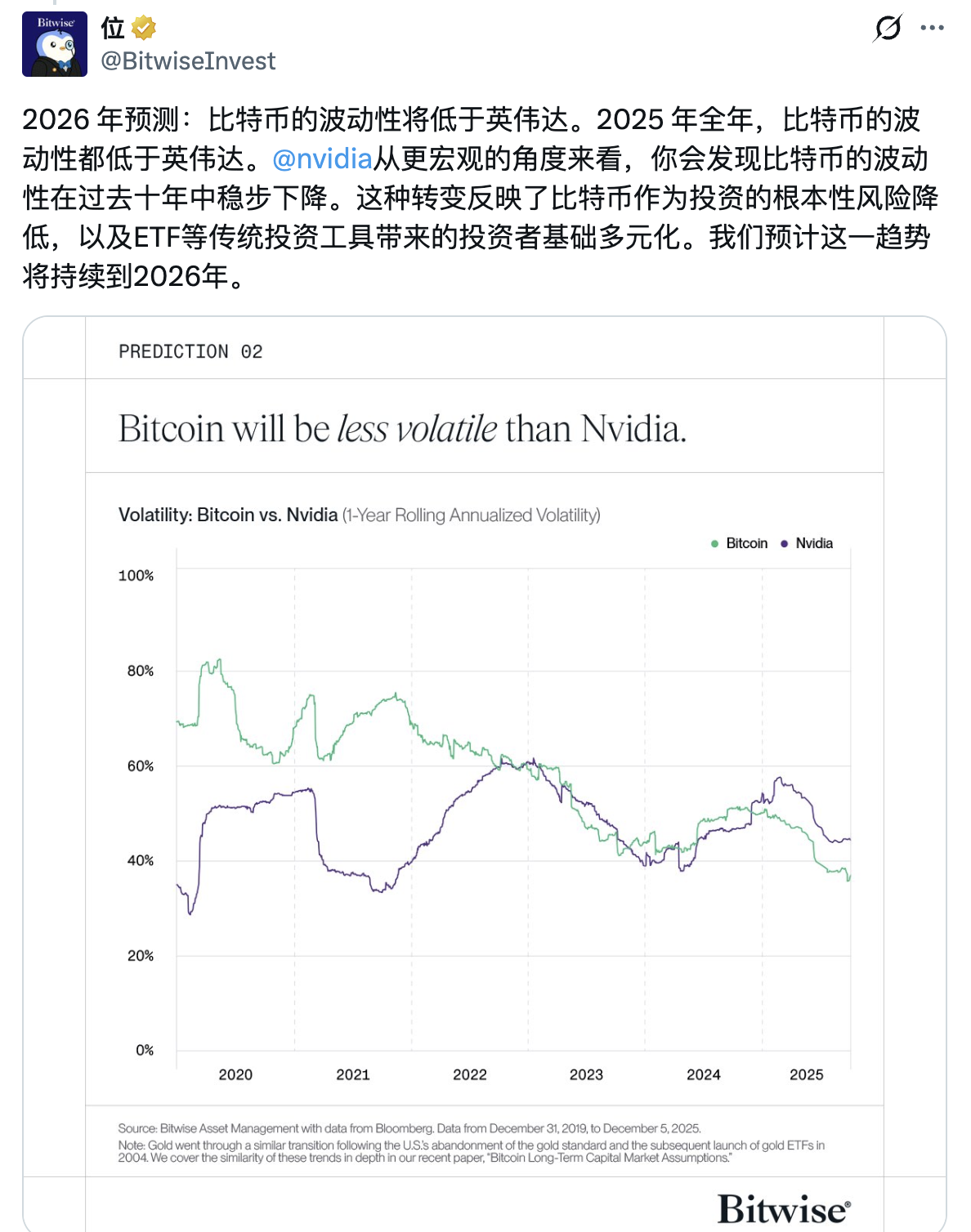

这两天财经圈有个挺有意思的对比:比特币,2025年波动率68%;英伟达,同期波动率120%。

那个曾经动不动单日涨跌百分之十几的"刺激选手",现在比一家正经科技公司的股票还要"稳当"。资管公司Bitwise直接把这份数据报告称为比特币的"成年礼"。

数据一出来,很多人第一反应是:好事啊!比特币终于像个正经资产了。

但我想了想,发现事情没那么简单。

一、"稳重"的背后,是一场静悄悄的权力转移

比特币的"成熟"不是突然发生的。咱们稍微回顾一下就能看明白。

最早期的比特币,是极客们的地下实验,价格近乎为零。后来能换披萨了,一万个换两个,算下来一个比特币值零点几美分。

接着就是几轮熟悉的循环:牛市来了,媒体狂欢,散户冲进来,价格飙升;熊市到了,骂声一片,价格腰斩再腰斩。那会儿的市场,像个没有规则的淘金营地,谁嗓门大谁就能影响价格。

真正的变化发生在最近两三年。特别是2024到2025年,美国对加密货币的监管框架逐渐清晰,最关键的------比特币现货ETF获批了。

这道合规大门一开,进来的玩家彻底变了。

以前在门口张望的养老基金、保险公司、大型资管公司,开始规规矩矩地排队进场。根据Bitwise的数据,到2025年,机构投资者持有的比特币比例,已经从20%多稳步上升到40%以上。

这些人进来,不是来玩"今天买明天卖"的。他们是来做资产配置的,买比特币就像买黄金、买国债,是准备长期放在账上的。

当市场上最容易被恐慌情绪影响、动不动就抛售的那部分资金比例下降,换上一批"买了就不动"的长期持有者,比特币的价格波动自然就降下来了。

这个变化,我称之为"权力的转移":比特币的定价权,正在从散户和短线交易者手中,逐步转移到大型机构手中。

二、新权力结构,带来一个新问题

波动率下降,对任何一个资产类别来说都是大好事。这意味着它作为"价值存储工具"的功能,获得了更广泛、特别是大资金的认可。

但任何变化都有两面性。

以前大家批评比特币,主要火力集中在两点:一是波动太大,像坐过山车;二是"光躺着不干活"------除了赌价格涨跌,在实际的经济活动里几乎用不上。

现在,第一个问题明显改善了。但第二个问题,不但没解决,反而因为第一个问题的改善而变得更加突出了。

你想啊:当比特币的价格越来越稳,越来越多的人把它当作"数字黄金"来长期持有,结果就是------全球这价值上万亿美元的比特币,绝大部分都静静地"躺"在各种钱包和冷存储设备里。

它们确实在"存住"财富,就像瑞士银行金库里的金条。但下一步呢?

这就引出了一个本质性的问题:在低波动的成熟市场中,资产的回报从哪里来?

传统金融里,国债有票息,股票有分红,房产有租金。这些"生产性资产"能持续产生现金流。而黄金这样的"非生产性资产",其回报完全依赖于价格升值------别人愿意出更高的价钱买走它。

比特币现在走的,正是黄金这条路。但问题在于:当所有人都把它当黄金一样囤着,价格波动确实小了,但它的内生回报率也变成了零。

机构投资者可以接受这一点,因为他们资金成本低,配置需求多元。但对更多普通持有者来说,这成了一个尴尬的局面:拿住比特币,除了期待未来有人以更高价接盘,它本身不产生任何收益。

于是,一个需求自然产生了:能不能让比特币也"生点息"?

三、BTCFi:让比特币从"存储"变成"生产"

这个需求,催生了一个新的赛道:BTCFi,比特币金融。

它的目标很明确:让比特币不再只是被动存储的资产,而是能够参与到去中心化金融活动中,产生可观的收益。

但这里有个技术难题。比特币自己的区块链,设计初衷就是简单、安全、专注转账。它不像以太坊那样原生支持复杂的智能合约。直接在上面搞DeFi,就像在一条乡间小路上想开F1赛车,不现实。

所以,BTCFi的主流做法是"跨链+封装":把比特币安全地转移到其他支持智能合约的区块链上,在那里参与各种金融活动。

市面上已经有不少方案,比如最早的wBTC。但大多数方案只解决了"转移"问题,没解决"激励"问题------比特币被转移到新链上后,还是只能参与普通的借贷、交易,收益来源有限。

这时候,一些新公链的差异化设计,开始显现出优势。

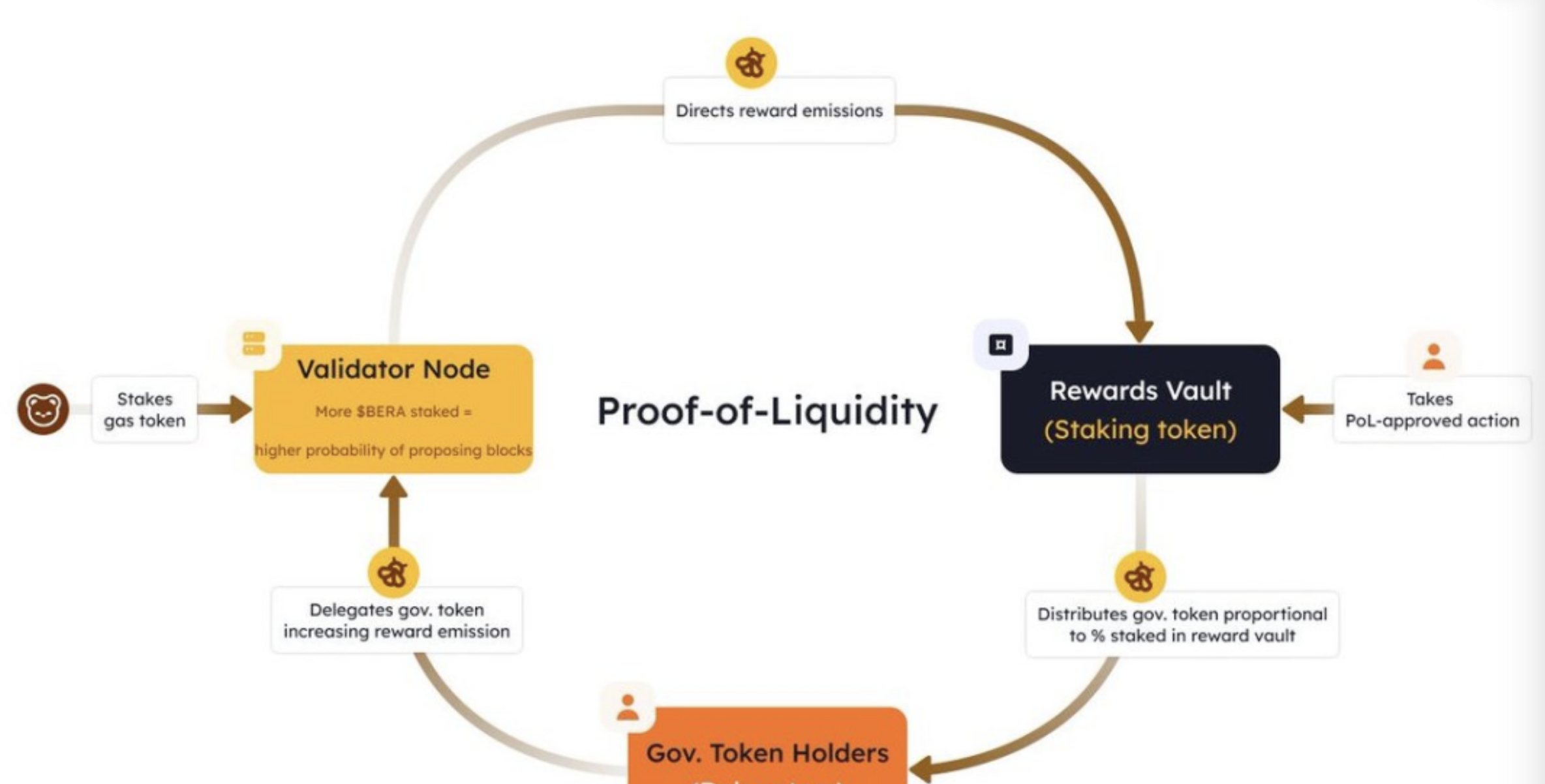

比如Berachain,它有个核心机制叫"流动性证明"。这个机制的逻辑很直接:谁为这条链的繁荣贡献了真实、有价值的流动性,谁就能获得链的原生奖励。

在这个设计里,比特币如果能够进来,它就不再只是普通的"外来资产",而是成为了网络建设的一部分。

四、beraBTC:比特币在Berachain的"工作证"

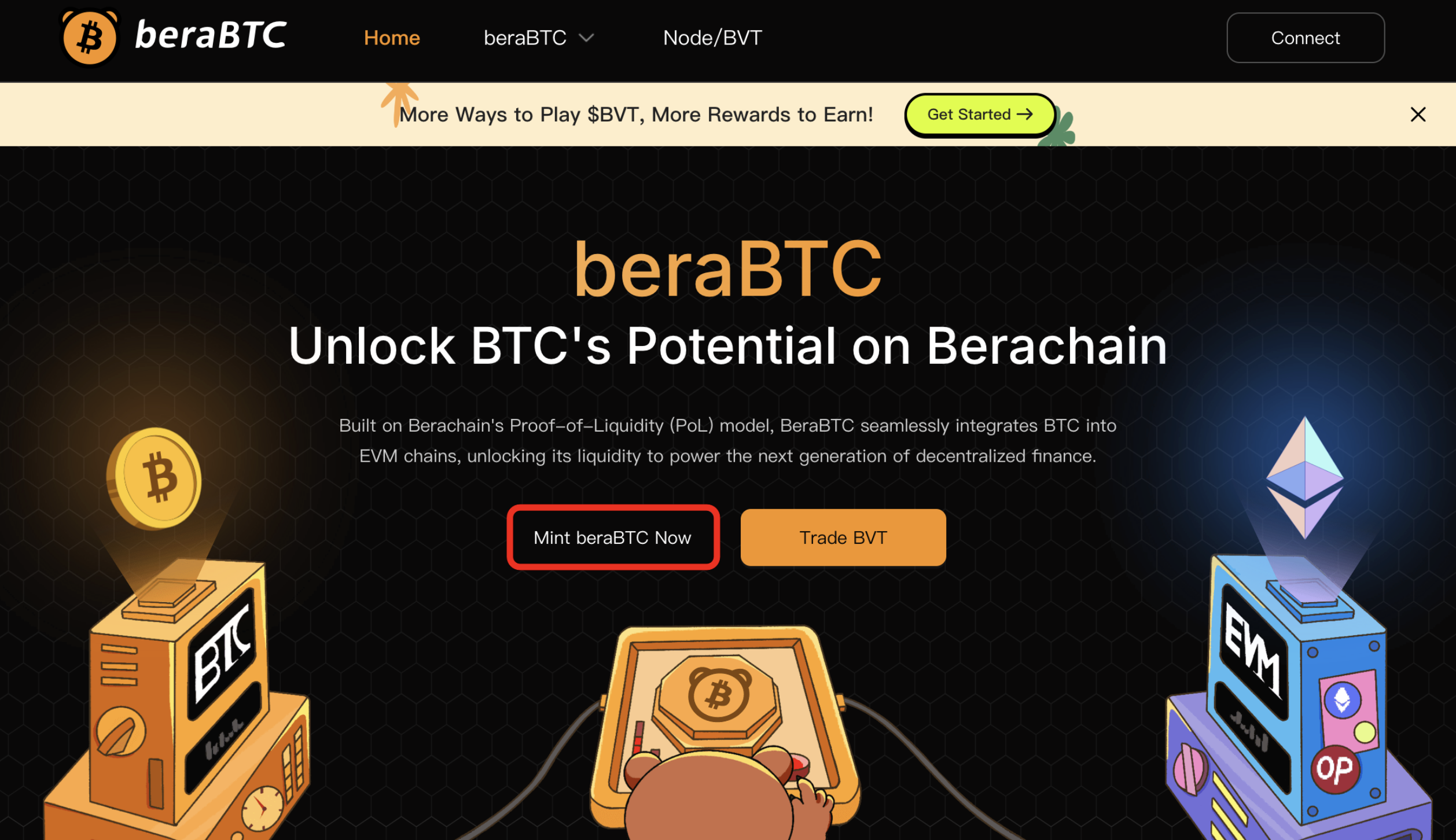

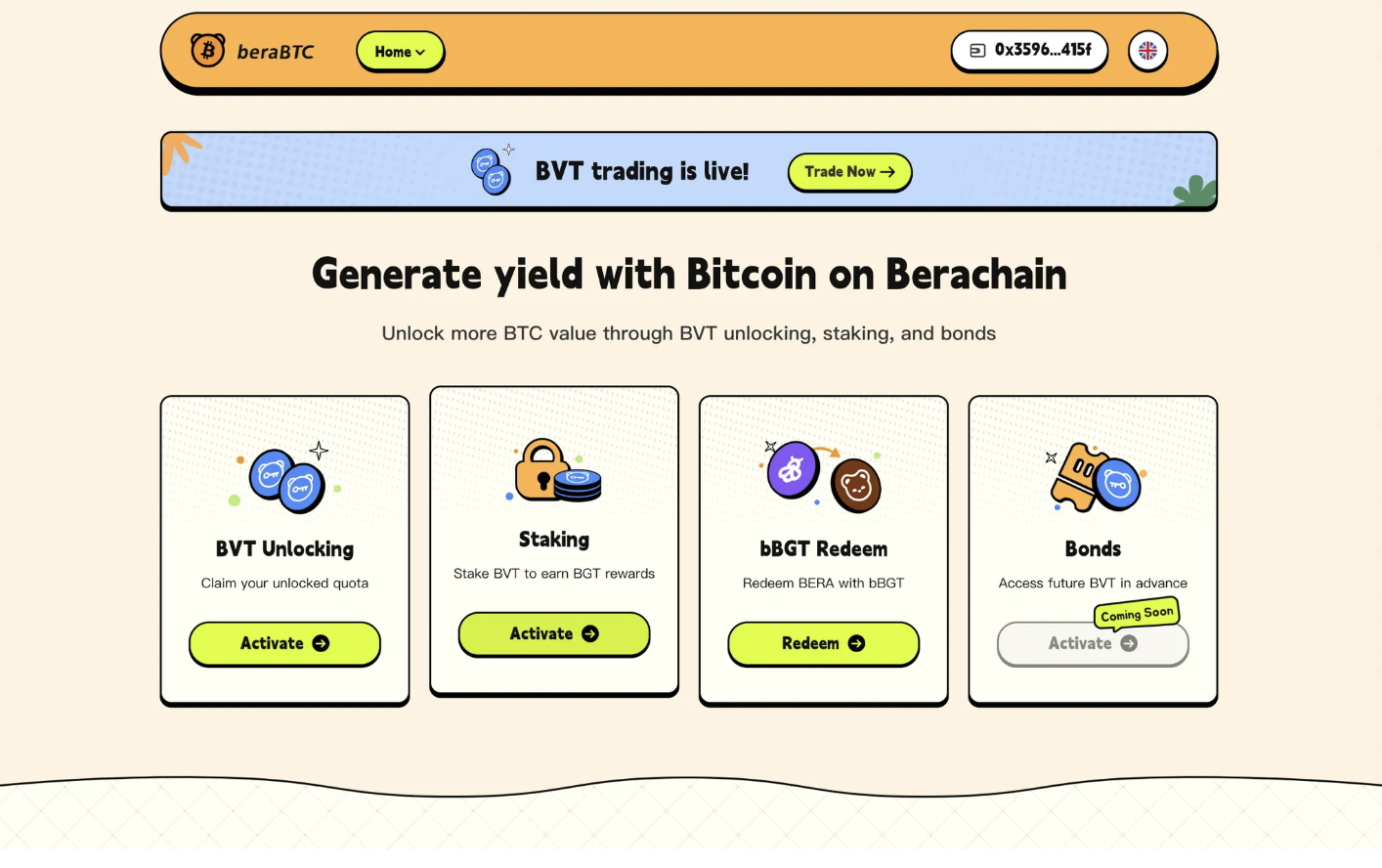

在Berachain上,比特币通过 beraBTC 进入生态。

你可以把beraBTC理解为比特币在Berachain的"官方工作证"。它1:1锚定比特币,储备透明可查,确保每一个beraBTC背后都有真实的比特币支撑。

关键的不同在这里:

当你把比特币换成beraBTC,并把它投入到Berachain的金融生态中------比如存入借贷协议赚取利息,或者为交易对提供流动性------你不仅获得这些活动本身产生的收益(利息、交易手续费),还能因为"为网络贡献了流动性",额外获得Berachain链发放的原生奖励。

这相当于给了比特币持有者一个选择:继续把比特币放在钱包里"躺平",或者把它变成beraBTC,拿到链上"干活",赚取多一层的收益。

对于追求资产效率的持有者来说,这个选择的吸引力是显而易见的。

五、BVT:把短期收益,沉淀为长期价值

但光有收益还不够。一个好的金融系统,还需要能把短期收益沉淀下来,转化为长期、稳固的价值增长。

在beraBTC的体系里,这个角色由 BVT 承担。

BVT不是又一个让人炒来炒去的代币。它的定位很清晰:整个beraBTC生态的"价值沉淀池"和治理中心。

它的价值捕获机制基于两个清晰的循环:

第一个循环:生态收益回流 beraBTC在生态中被使用得越多,产生的协议手续费、链上奖励就越多。系统会定期拿出一部分这些收入,在公开市场上回购BVT并销毁。这就像一家持续盈利的公司回购自己的股票,提升每股的内在价值。

第二个循环:持币生息增强 持有BVT的用户可以选择质押。质押后,BVT会自动进入一个收益累积循环,将获得的奖励转化为更多价值。

这两个循环叠加,形成一个正向反馈:越多人使用beraBTC → 生态收入越多 → 更多BVT被销毁 → BVT稀缺性增加 → 系统吸引力增强 → 吸引更多比特币流入......

本质上,这套系统是在用去中心化、透明化的方式,在链上实现一种"自动化的比特币增值策略"。

六、从"被接纳"到"被激活":比特币的二次进化

回过头看,比特币波动率低于英伟达,这个故事的核心是"被接纳"。比特币用了十几年时间,证明自己能够作为一种资产,被主流金融世界接受。

而像beraBTC和BVT这样的尝试,指向的是下一个阶段:"被激活"。它们要回答的问题是:当比特币获得了资产地位之后,如何让它不只是静态的财富存储,而是能够动态地创造价值?

这两件事,看似不同,实则一脉相承。

比特币的"稳重",来自于机构投资者的长期持有。而这些机构投资者,恰恰是对资产效率要求最高的一群人。他们今天可以因为配置需求而买入并持有比特币,明天就会开始问:我这些比特币,能不能产生一些收益?

BTCFi提供的,正是这个问题的答案。

它不一定适合所有人。有些人就是喜欢比特币完全掌握在自己手里,躺在冷钱包里的那种绝对安全感。这没问题。

但对于那些愿意在安全边际内,追求更高资产效率的持有者来说,BTCFi代表了一种新的可能性:让比特币在保持其价值存储核心功能的同时,也能够参与到更广阔的金融活动中,产生实实在在的收益。

比特币的"成年",不是终点。如何让这个"成年人"发挥更大的价值,才是更有意思的开始。

如果你也在思考,如何让自己的比特币在安全的前提下获得更多收益,可以点击这里了解beraBTC的详细机制。或者关注Batoshi Foundation(X: @BatoshiBTC),看看这个"链上价值增长引擎"是如何一步步构建的。

🎉 一起探讨beraBTC、BVT以及熊链的一切

欢迎关注 ⭐️Batoshi