重要信息

**时间:**2026年1月9-11日

地点:中国-天津

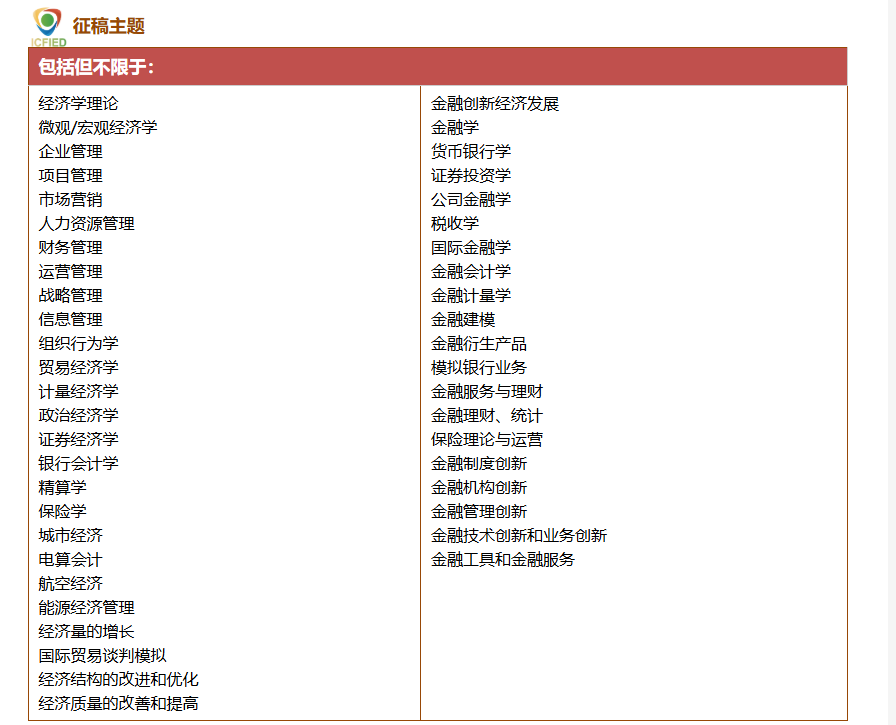

征稿主题

一、金融创新与经济发展的融合背景

金融创新是驱动经济高质量发展的核心引擎,涵盖金融产品创新、技术创新、制度创新等维度;经济发展则为金融创新提供应用场景与底层支撑,二者形成 "创新 - 发展 - 再创新" 的正向循环。第十一届金融创新与经济发展国际学术会议聚焦全球金融创新趋势、数字金融赋能实体经济、金融风险防控等核心议题,本文从技术原理、算法实现、实践应用维度,解析金融创新与经济发展融合的核心知识点,结合 Python 代码落地关键技术场景。

二、核心技术方向及知识点解析

2.1 数字金融中的经济数据挖掘与分析

经济金融数据具有多维度、高维度、时序性强的特征,通过数据挖掘技术提取经济运行规律、预判金融市场走势,是金融创新的核心基础。

2.1.1 经济金融数据特征与分析维度

典型经济金融数据的分析维度及技术要点如下表所示:

| 数据类型 | 核心特征 | 分析方法 | 应用场景 |

|---|---|---|---|

| 宏观经济数据 | 时序性、周期性、政策关联性 | 时间序列分析、协整检验 | GDP / 通胀 / 失业率预测 |

| 金融市场数据 | 高频性、波动性、非线性 | 波动率建模、趋势预测 | 股票 / 期货价格分析 |

| 企业金融数据 | 多维度、非结构化、关联性 | 特征工程、分类回归 | 企业信用评级、风险预警 |

| 消费金融数据 | 碎片化、实时性、行为特征 | 聚类分析、行为建模 | 消费信贷风控、精准营销 |

2.1.2 Python 实现宏观经济数据时序分析(GDP 预测)

以下代码基于 ARIMA 模型实现 GDP 增速预测,涵盖数据预处理、模型训练、趋势分析全流程:

python

运行

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

from statsmodels.tsa.arima.model import ARIMA

from statsmodels.tsa.stattools import adfuller

from sklearn.metrics import mean_absolute_error, mean_squared_error

# 1. 构建模拟宏观经济数据集(季度GDP增速)

np.random.seed(42)

time_steps = 80 # 20年季度数据

quarters = pd.date_range(start='2006-03-31', periods=time_steps, freq='Q')

# 生成带趋势+周期+噪声的GDP增速数据

trend = 0.001 * np.arange(time_steps) # 长期趋势

cycle = 0.5 * np.sin(2 * np.pi * np.arange(time_steps)/4) # 季度周期

noise = 0.1 * np.random.normal(0, 1, time_steps)

gdp_growth = 6.0 + trend + cycle + noise

df = pd.DataFrame({

'quarter': quarters,

'gdp_growth': gdp_growth

})

df.set_index('quarter', inplace=True)

# 2. 数据平稳性检验(ADF检验)

def adf_test(series):

result = adfuller(series)

print('ADF统计量:', result[0])

print('p值:', result[1])

print('临界值:', result[4])

if result[1] <= 0.05:

print("数据平稳,可直接建模")

else:

print("数据非平稳,需差分处理")

print("原始GDP增速数据平稳性检验:")

adf_test(df['gdp_growth'])

# 3. 差分处理(若数据非平稳)

df['gdp_growth_diff'] = df['gdp_growth'].diff().dropna()

df = df.dropna()

print("\n一阶差分后平稳性检验:")

adf_test(df['gdp_growth_diff'])

# 4. ARIMA模型训练(p=2, d=1, q=1)

train_size = int(len(df) * 0.8)

train, test = df.iloc[:train_size], df.iloc[train_size:]

model = ARIMA(train['gdp_growth'], order=(2, 1, 1))

model_fit = model.fit()

# 5. 模型预测

forecast = model_fit.get_forecast(steps=len(test))

forecast_mean = forecast.predicted_mean

forecast_ci = forecast.conf_int()

# 6. 模型评估

y_true = test['gdp_growth']

y_pred = forecast_mean

mae = mean_absolute_error(y_true, y_pred)

rmse = np.sqrt(mean_squared_error(y_true, y_pred))

mape = np.mean(np.abs((y_true - y_pred) / y_true)) * 100

print("\nGDP增速预测模型评估:")

print(f"平均绝对误差(MAE):{mae:.2f} %")

print(f"均方根误差(RMSE):{rmse:.2f} %")

print(f"平均绝对百分比误差(MAPE):{mape:.2f} %")

# 7. 长期趋势预测(未来8个季度)

long_term_forecast = model_fit.get_forecast(steps=8)

long_term_mean = long_term_forecast.predicted_mean

long_term_ci = long_term_forecast.conf_int()

print("\n未来8个季度GDP增速预测值:")

for idx, val in enumerate(long_term_mean):

print(f"第{idx+1}季度预测值:{val:.2f} %,95%置信区间:[{long_term_ci.iloc[idx,0]:.2f}, {long_term_ci.iloc[idx,1]:.2f}]")2.2 金融创新中的风险防控(信用风险评估)

金融创新的核心前提是风险可控,信用风险评估是金融机构风控体系的核心模块,基于机器学习的信用评分模型可显著提升风险识别精度。

2.2.1 机器学习实现企业信用风险评估

以下代码基于 XGBoost 实现企业信用风险评级,适配金融机构信贷风控场景:

python

运行

import pandas as pd

import numpy as np

import xgboost as xgb

from sklearn.model_selection import train_test_split, cross_val_score

from sklearn.preprocessing import LabelEncoder, StandardScaler

from sklearn.metrics import roc_auc_score, classification_report, confusion_matrix

# 1. 构建模拟企业金融数据集

np.random.seed(42)

data_size = 5000

df = pd.DataFrame({

'enterprise_size': np.random.choice(['小微', '中小', '中大型'], size=data_size, p=[0.4, 0.4, 0.2]),

'asset_liability_ratio': np.random.uniform(0.3, 0.9, data_size), # 资产负债率

'profit_growth': np.random.uniform(-0.2, 0.5, data_size), # 利润增长率

'cash_flow': np.random.uniform(0.1, 1.0, data_size), # 现金流比率

'credit_history': np.random.choice(['良好', '一般', '不良'], size=data_size, p=[0.7, 0.2, 0.1]),

'default': np.where( # 违约标签:1-违约,0-正常

(df['asset_liability_ratio'] > 0.7) & (df['profit_growth'] < 0) |

(df['credit_history'] == '不良'), 1, 0

)

})

# 2. 数据预处理

## 类别特征编码

le_size = LabelEncoder()

le_credit = LabelEncoder()

df['enterprise_size_encoded'] = le_size.fit_transform(df['enterprise_size'])

df['credit_history_encoded'] = le_credit.fit_transform(df['credit_history'])

## 特征与标签分离

X = df.drop(['enterprise_size', 'credit_history', 'default'], axis=1)

y = df['default']

## 标准化

scaler = StandardScaler()

X_scaled = scaler.fit_transform(X)

# 3. 数据集划分

X_train, X_test, y_train, y_test = train_test_split(

X_scaled, y, test_size=0.2, random_state=42, stratify=y

)

# 4. XGBoost模型构建与训练

dtrain = xgb.DMatrix(X_train, label=y_train)

dtest = xgb.DMatrix(X_test, label=y_test)

params = {

'objective': 'binary:logistic',

'max_depth': 4,

'learning_rate': 0.1,

'n_estimators': 100,

'scale_pos_weight': sum(y_train==0)/sum(y_train==1), # 处理类别不平衡

'random_state': 42,

'eval_metric': 'auc'

}

model = xgb.train(params, dtrain, num_boost_round=100, evals=[(dtest, 'test')], early_stopping_rounds=10)

# 5. 模型评估

y_pred_prob = model.predict(dtest)

y_pred = np.where(y_pred_prob > 0.5, 1, 0)

print("信用风险评估模型评估结果:")

print(f"ROC-AUC得分:{roc_auc_score(y_test, y_pred_prob):.4f}")

print("\n混淆矩阵:")

print(confusion_matrix(y_test, y_pred))

print("\n分类报告:")

print(classification_report(y_test, y_pred))

# 6. 特征重要性分析(指导风控指标优化)

feature_importance = pd.DataFrame({

'特征': X.columns,

'重要性': model.get_score(importance_type='weight').values()

}).sort_values('重要性', ascending=False)

print("\n风控特征重要性排序:")

print(feature_importance)

# 7. 交叉验证(验证模型稳定性)

cv_scores = cross_val_score(

xgb.XGBClassifier(**params), X_scaled, y, cv=5, scoring='roc_auc'

)

print(f"\n5折交叉验证ROC-AUC均值:{cv_scores.mean():.4f},标准差:{cv_scores.std():.4f}")2.3 金融创新赋能实体经济(普惠金融匹配算法)

普惠金融是金融创新服务经济发展的核心方向,通过智能匹配算法将金融资源精准对接中小微企业融资需求,提升资源配置效率。

2.3.1 基于协同过滤的普惠金融供需匹配

以下代码实现协同过滤算法,匹配中小微企业与金融机构的融资需求 / 产品供给:

python

运行

import pandas as pd

import numpy as np

from surprise import Dataset, Reader, SVD

from surprise.model_selection import train_test_split as surprise_train_test

from surprise.accuracy import rmse

from collections import defaultdict

# 1. 构建模拟普惠金融数据集

# 数据结构:企业ID、金融机构ID、匹配得分(1-5分,越高匹配度越高)

np.random.seed(42)

n_enterprises = 500

n_institutions = 50

n_ratings = 10000

enterprises = [f'E{i}' for i in range(1, n_enterprises+1)]

institutions = [f'FI{i}' for i in range(1, n_institutions+1)]

# 生成匹配得分(基于企业类型和机构偏好)

enterprise_type = {e: np.random.choice(['制造业', '服务业', '农业'], p=[0.5, 0.4, 0.1]) for e in enterprises}

institution_preference = {fi: np.random.choice(['制造业', '服务业', '农业'], p=[0.4, 0.4, 0.2]) for fi in institutions}

ratings = []

for _ in range(n_ratings):

e = np.random.choice(enterprises)

fi = np.random.choice(institutions)

# 匹配得分:类型匹配则得分高,否则低

base_score = 3 if enterprise_type[e] == institution_preference[fi] else 1

score = np.random.randint(base_score, base_score+3) if base_score+3 <=5 else 5

ratings.append([e, fi, score])

df_ratings = pd.DataFrame(ratings, columns=['enterprise_id', 'institution_id', 'match_score'])

# 2. 数据预处理(适配Surprise库)

reader = Reader(rating_scale=(1, 5))

data = Dataset.load_from_df(df_ratings[['enterprise_id', 'institution_id', 'match_score']], reader)

trainset, testset = surprise_train_test(data, test_size=0.2, random_state=42)

# 3. 协同过滤模型训练(SVD算法)

model = SVD(n_factors=50, lr_all=0.005, reg_all=0.02, random_state=42)

model.fit(trainset)

# 4. 模型评估

predictions = model.test(testset)

print(f"匹配得分预测RMSE:{rmse(predictions):.4f}")

# 5. 生成企业融资匹配推荐

def get_top_n_recommendations(predictions, n=5):

# 按企业分组,生成Top-N金融机构推荐

top_n = defaultdict(list)

for uid, iid, true_r, est, _ in predictions:

top_n[uid].append((iid, est))

# 排序并取Top-N

for uid, user_ratings in top_n.items():

user_ratings.sort(key=lambda x: x[1], reverse=True)

top_n[uid] = user_ratings[:n]

return top_n

top_n_recommendations = get_top_n_recommendations(predictions, n=3)

# 输出示例推荐结果

print("\n普惠金融融资匹配推荐示例(Top3):")

sample_enterprise = 'E10'

print(f"企业 {sample_enterprise}(类型:{enterprise_type[sample_enterprise]})推荐金融机构:")

for fi, score in top_n_recommendations[sample_enterprise]:

print(f" 金融机构 {fi}(偏好:{institution_preference[fi]}),匹配得分:{score:.2f}")

# 6. 匹配效率分析

# 计算推荐的类型匹配率

match_count = 0

total_count = 0

for e in list(top_n_recommendations.keys())[:100]: # 抽样100家企业

e_type = enterprise_type[e]

for fi, _ in top_n_recommendations[e]:

fi_pref = institution_preference[fi]

if e_type == fi_pref:

match_count += 1

total_count += 1

match_rate = match_count / total_count

print(f"\n推荐结果类型匹配率:{match_rate:.2%}")三、技术挑战与发展趋势

3.1 现存技术挑战

- 数据质量与融合:经济金融数据分散在不同机构,数据格式不统一、质量参差不齐,跨域融合难度大;

- 模型可解释性:复杂 AI 模型在金融风控、决策中的 "黑箱" 问题,难以满足监管合规要求;

- 系统性风险防控:金融创新产品(如数字加密货币、跨境金融工具)增加了系统性风险传导路径,防控难度提升;

- 普惠金融落地:中小微企业信用数据缺失,导致普惠金融模型精度不足,资源匹配效率待提升;

- 跨境金融监管:金融创新的全球化趋势与各国监管政策差异,形成监管套利与合规风险。

3.2 未来发展趋势

- AI 大模型赋能金融决策:基于大语言模型的金融文本分析、政策解读、市场预判,提升决策效率与精准度;

- 隐私计算与金融数据共享:联邦学习、同态加密等技术实现 "数据可用不可见",破解金融数据孤岛问题;

- 绿色金融创新:围绕碳中和目标,创新绿色信贷、绿色债券、碳金融衍生品,助力经济低碳转型;

- 监管科技(RegTech)升级:利用 AI、大数据实现金融监管的实时化、智能化,适配金融创新节奏;

- 数字人民币生态完善:数字人民币的跨境支付、普惠金融应用场景拓展,推动金融基础设施升级;

- 金融科技伦理规范:建立金融算法公平性、透明性准则,防范算法歧视、数据滥用等问题。

四、总结

金融创新与经济发展的深度融合,是全球经济转型升级的核心动力。从宏观经济数据的时序分析,到金融风险的智能防控,再到普惠金融的精准匹配,技术创新正在重构金融服务的底层逻辑。第十一届金融创新与经济发展国际学术会议聚焦这一领域的前沿研究与实践探索,为全球金融学界、业界搭建了交流平台。未来需突破数据、算法、监管等核心瓶颈,推动金融创新回归服务实体经济的本源,实现金融与经济的协同、可持续发展。

五、国际交流与合作机会

作为国际学术会议,将吸引全球范围内的专家学者参与。无论是发表研究成果、聆听特邀报告,还是在圆桌论坛中与行业大咖交流,都能拓宽国际视野,甚至找到潜在的合作伙伴。对于高校师生来说,这也是展示研究、积累学术人脉的好机会。