一、概述

财务报表中有大量信息,如果我们在分析时缺乏明确的方向或忽视了重点,就很容易在繁杂的数据中迷失方向。本文将深入探讨财务报表中的几个重要指标,帮助大家更有针对性地理解这些内容,包括如何分析资产负债率、解读净资产收益率,以及计算销售复合增长率。

二、关键指标解读

首先,我们要关注几个核心指标。资产负债率是一个用来衡量企业资产与负债比例的关键性指标。低资产负债率表明企业对外部资金的依赖较少,反之,高资产负债率则意味着企业通过借款获取资产的比例较大,同时也伴随着更高的财务风险。一般来说,理想的资产负债率应保持在40%左右,而对于上市公司来说,这一比例通常应低于50%。

接下来是净资产收益率(ROE),它是另一个关键的财务指标,用来衡量企业利用股东权益创造利润的效率。高ROE意味着企业的资本使用效率高,投资回报率大。但需要注意的是,ROE并非越高越好,还需要结合企业的财务风险进行综合评估。销售复合增长率则用于衡量企业在特定时间段内的销售收入年均增长率。它通过计算总增长率的n次方根(n为时间段的年数)来帮助我们了解企业的销售增长趋势。在分析净资产收益率时,还需要结合企业的财务结构。合理使用财务杠杆可以提高资金利用效率,但过度依赖借入资金可能增加财务风险。由于各行业的特点不同,净资产收益率的参考意义也各不相同,因此在进行分析时需要结合行业背景进行比较。

此外,销售毛利率也是一个衡量企业盈利能力的重要指标。它反映了每一元销售收入在扣除成本后的利润。通过分析销售毛利率,可以评估企业的成本控制能力和定价策略,并将其与同行业的其他公司进行对比,来评估其盈利能力的相对优势或劣势。深入理解这些指标后,再进一步分析资产负债率显得尤为重要。资产负债率不仅是评估企业负债水平的关键标志,也能反映出特定行业或地区的整体财务健康状况。企业的资产负债率受多种因素的影响,包括行业特性、经营状况、贷款策略等,因此在分析时需要综合考虑这些因素。

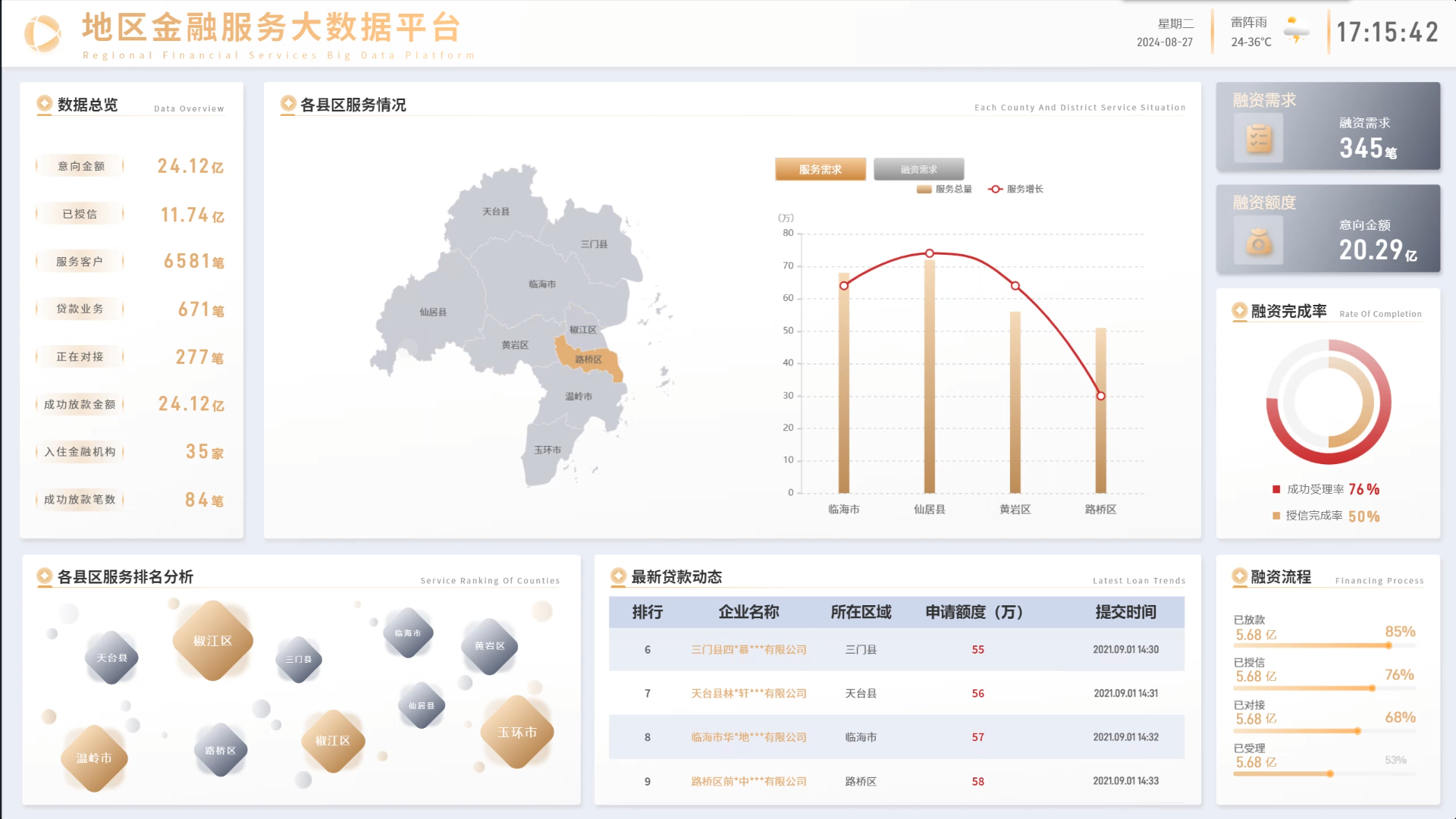

上面这张可视化报表就是我用报表工具做的,叫作山海鲸可视化,报表功能全免费,用起来也非常容易上手,而且内置了许多模板,还可以制作各种复杂报表,强烈推荐大家都去试试看。通过系统地分析这些关键的财务指标,我们可以更全面地了解企业的财务状况,从而做出更加明智的决策。